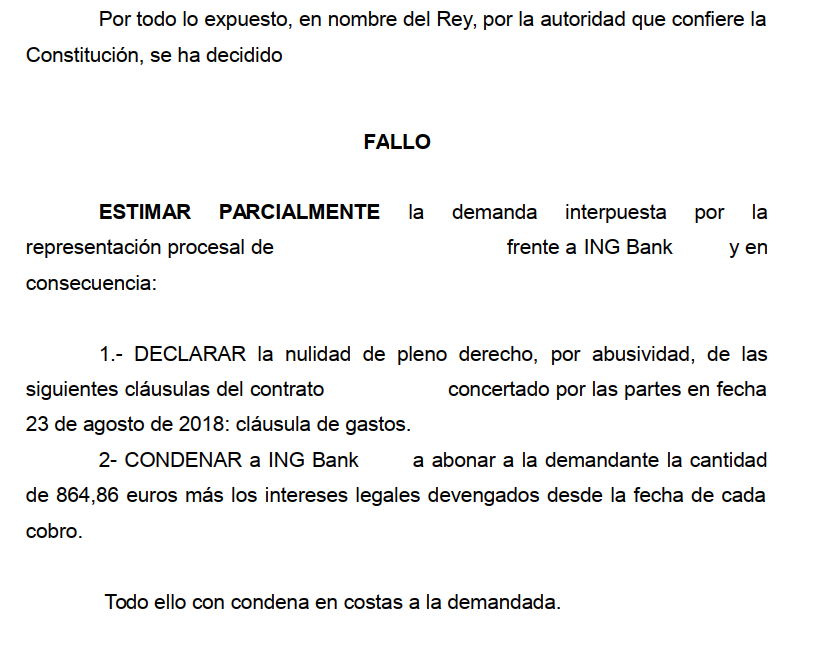

Sentencia firme, dictada por el Juzgado de Primera Instancia nº 29 de Sevilla declarando abusiva la cláusula de gastos de una hipoteca naranja de ING contratada en el año 2018 y condenando a esta entidad a devolver al cliente la cantidad de 864,86 euros más intereses (que se eleva a un total de 978 euros).

En este caso ING ha intentado defender la legalidad de su cláusula de gastos por ofrecer una hipoteca sin comisiones de ningún tipo. Si bien es cierto que la hipoteca naranja firmada aquel año no tenía comisión de apertura, de amortización anticipada, subrogación, etc., ello no justifica que la entidad impusiera al cliente el pago íntegro de los aranceles notariales y honorarios de la gestoría, toda vez que las gestiones conducentes a la formalización del préstamo hipotecario se realizan en interés de ambas partes.

En la demanda se reclamó la cantidad de 1.232,35 euros, correspondiente al total pagado por gastos notariales y de gestoría, al considerar que, tras el abuso cometido por la entidad, un reparto equitativo de los gastos (la mitad cada parte) no permite conseguir el efecto disuasorio pretendido por la normativa europea de protección de consumidores y usuarios, en el entendimiento de que no basta con reparar el daño causado al consumidor perjudicado sino que es necesario disuadir a las empresas infractoras de seguir cometiendo abusos.

Nuestra postura es que una entidad bancaria que vulnere los derechos de los consumidores, masivamente además, no debe quedar tras una sentencia judicial condenatoria en la misma posición que si hubiera cumplido la ley, asumiendo la mitad de los gastos de formalización, sino que debe ser condenada a asumir la totalidad de los gastos.

No obstante, siguiendo la jurisprudencia reiterada del Tribunal Supremo, el órgano judicial ha decidido en este caso condenar a ING a pagar la cantidad de 864,86 euros (mitad de notaría y totalidad de gestoría).

Pese a que la demanda ha sido estimada parcialmente, al no conceder todo lo que pedíamos, ING no ha podido evitar la condena en costas procesales, ya que ni siquiera se dignó a contestar la reclamación presentada por el cliente para intentar llegar a un acuerdo.